Куда в 2018 году платить налог на недвижимость, платежи за землю и подоходный

Опубликовано: 07.11.2017Постановлением Минфина от 29.01.2018 г. N 7 утверждена Инструкция о порядке зачисления, распределения и механизме возврата доходов республиканского и местных бюджетов, бюджетов государственных внебюджетных фондов в 2018 году (далее – Инструкция N 7). Такие инструкции принимаются ежегодно на очередной календарный год.

Инструкцией N 7 помимо прочего определен порядок и особенности перечисления в бюджет в 2018 году ресурсных платежей (налога на недвижимость, земельного налога, арендной платы за землю), а также подоходного налога.

Обращаем внимание, что по сравнению с прошлым годом порядок уплаты в бюджет указанных платежей не изменился.

Особенности порядка перечисления в бюджет ресурсных платежей в 2018 году представлены в таблице <*> .Таблица

Платежи в бюджет Порядок уплаты Земельный налог В инспекцию МНС по месту постановки организации на учет (независимо от места нахождения земельных участков) Арендная плата за землю В инспекцию МНС:— по месту нахождения земельных участков (если территории постановки на учет и нахождения земельных участков не совпадают);

— по месту постановки организации на учет (если территория постановки на учет и нахождения земельных участков совпадают)

Налог на недвижимость В инспекцию МНС по месту постановки на учет (независимо от местонахождения объектов налогообложения) Налог на недвижимость (по объектам сверхнормативного незавершенного строительства (далее – сверхнормативный объект)) В инспекцию МНС:— по месту нахождения сверхнормативных объектов (если территории постановки на учет и нахождения сверхнормативных объектов не совпадают);

— по месту постановки организации на учет (если территория постановки на учет и нахождения сверхнормативных объектов совпадают)

Напомним, что срок уплаты земельного налога и арендной платы за землю за I квартал текущего года — не позднее 22.02.2018, а срок уплаты налога на недвижимость за I квартал текущего года – 22.03.2018 <*> .

Порядок перечисления в бюджет налоговыми агентами сумм подоходного налога, удержанного из доходов физлиц, установлен п. 40 Инструкции N 7.

В частности, подоходный налог перечисляется организациями в соответствующий бюджет по месту их постановки на учет в налоговых органах. Подразделения организации, которые состоят на учете в налоговых органах, перечисляют подоходный налог в бюджет по месту своей постановки на учет.

А если организация имеет в своей структуре подразделения, которые не состоят на учете в налоговых органах, то она перечисляет подоходный налог, удержанный из доходов работников таких подразделений, в соответствующий бюджет по месту расположения этих подразделений. В случае когда организация и такие ее подразделения находятся в пределах г. Минска, то налог перечисляется в бюджет г. Минска по месту постановки на учет организации.

Налоги в Норвегии - на недвижимость, НДС, подоходный налог - рассказываем про налоговую систему

Знаменитая родина викингов — Норвегия, известна не только своими древними воителями, но и современными достижениями в области образования, здравоохранения и экологии.

По индексу счастья, Северное королевство занимает одну из самых высоких позиций в мире.

Многие предприниматели выбирают именно эту страну с преуспевающей экономикой и гибкой правовой системой, для ведения собственного бизнеса.

Однако не стоит забывать, что налоговые обязательства в этой стране довольно велики и они могут существенно уменьшить итоговый размер заработной платы работника. Но давайте разберёмся поподробнее.

Налогообложение в Норвегии

Многие утверждают, что в северном королевстве действует классическая схема налогообложения доходов.

Это интересно

Хотя Норвегия не входит в Европейский союз, но относится к Европейской экономической зоне, поэтому и существуют некоторые послабления для резидентов Европейского союза. Например, при выплатах им пошлина не взимается, при условии, что зарубежный акционер отвечает некоторым критериям.

Подоходный налог

Граждане этого северного королевства, как и жители многих иных стран с сильной рыночной экономикой, ежегодно уплачивают в казну прямые (п одоходные и поимущественные) и косвенные (пошлина на многие товары и услуги) сборы, также, как и граждане других стран, имеющие статус резидента.

Последним становится физическое лицо, собирающееся приехать или реально присутствующее на землях северного королевства больше полугода. Таким образом, когда гражданина другой страны берут на работу норвежские представители, он становится налоговым резидентом с первых суток пребывания в Норвегии.

Налоги в Бельгии - подоходный, НДС, недвижимость, налог на бизнес, транспортный налог

Несмотря на то, что страны Евросоюза стремятся к максимальному единству в ведении бизнеса, все же налогообложение в каждой из них имеет свои индивидуальные особенности. Не исключение и Королевство Бельгия. Это небольшое государство в Западной Европе имеет достаточно высокие ставки по отчислениям в бюджет, при этом сам список сборов почти такой же, как и в других странах. В этой статье мы подробно рассмотрим налогообложение в Бельгии, а также поговорим о том, почему здесь выгодные условия для бизнеса.

Налоговая система Бельгии

Все сборы здесь, как и в других государствах, можно поделить на прямые и косвенные.

К прямым относятся:

налог на прибыль корпорации; для нерезидентов.Косвенные включают в себя:

на наследство; регистрационные сборы и др.Кроме того в системе можно выделить три уровня:

Федеральный (с доходов физических лиц, НДС, на прибыль предприятий, отчисления в социальные фонды)составляет 49% всей прибыли, получаемой от налогов. Муниципальный (на недвижимость, наследство, дарения и пр.) – 43% в бюджет поступает из этого источника. Коммунальные взносы платятся вместе с подоходным сбором и вносят вклад в размере 8%.Субъекты налогообложения в Бельгии — это физические и юридические лица, которые получают прибыль на территории страны. При этом для нерезидентов существуют льготы и особенные условия.

Чтобы стать резидентом Королевства надо прожить в ее границах не менее полугода и трудиться там официально. Это необходимо для избежания двойного налогообложения между Бельгией и другими странами, с которыми было заключено соответствующее соглашение.

Рассмотрим подробнее, какие налоги есть в Бельгии.

Подоходный налог на прибыль в Германии для физических лиц в 2018 году

Германия является одним из немногих государств, в которых система социальной защиты людей является наиболее развитой. В Германии достаточно неплохой уровень жизни . Заработные платы хотя и ниже, чем восемнадцать лет назад, но, тем не менее, позволяют немцам обучаться и путешествовать. Сегодня многие всерьез задумываются о переезде в Германию . В связи с этим людей интересует вопрос, какие существуют налоги в Германии.

Налогообложение в Германии и России

Общие данные

Как и несколько лет назад, сегодня именно налогообложение в Германии является отправной точкой уровня жизни людей. Немецкая налоговая система достаточно сложная, и досконально разобраться в ней может далеко не каждый. Впрочем, едва ли обыватель, не имеющий юридического или экономического образования, всерьез интересуется тонкостями налоговой системы.

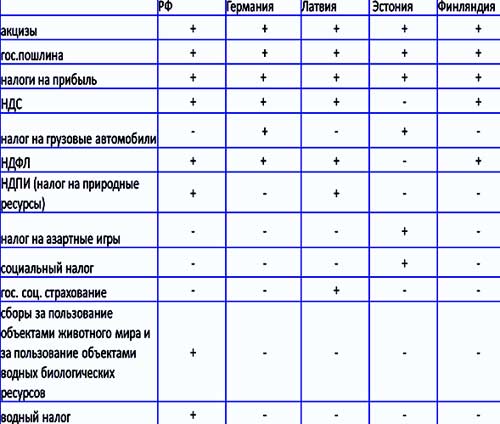

Сравнение налоговых сборов в Германии с другими странами

Среднестатистическому человеку необходимо знать только то, что непосредственно касается его самого.

Главные принципы немецкой налоговой системы были заложены Л.Эрхардом. Согласно Эрхарду, немецкая налоговая система представляет собой следующее:

Инструкции_Налог при продаже недвижимости

Вы продали недвижимость : квартиру, комнату, жилой дом, (возможно, с земельным участком), часть жилого дома или долю в квартире, а также дачу, садовый домик или земельный участок, предназначенный для индивидуального жилищного строительства, – следовательно, получили прибыль, с которой должен быть уплачен подоходный налог 13% (Налоговый Кодекс, ст.208, 209, 224).

Если недвижимость приобретена до 1 января 2016 года, достаточно дождаться 3-летнего срока для продажи квартиры без уплаты налога. Если недвижимость приобретена, начиная с периода 1 января 2016 года, платить налог при ее продаже нужно всем, у кого она находилась в собственности менее 5 лет.

Но есть исключения - для некоторых ситуаций оставлен первоначально определенный срок в 3 года, по истечении которых продажа жилья не облагается налогом 13%. Согласно поправкам, прежний срок в 3 года применяется при соблюдении одного из условий:

- Право собственности оформлено в порядке наследования или по договору дарения от члена семьи и (или) близкого родственника.

- Имущество получено по приватизации.

- Недвижимость передана по договору ренты.

Размер налога определяется следующим образом: из суммы, полученной при продаже квартиры, отнимается 1 млн. руб. ( имущественный налоговый вычет – Налоговый Кодекс, ст.220), с оставшейся суммы уплачивается налог – 13%.

Физлицо вправе уменьшить полученный от продажи квартиры доход на расходы, связанные с ее покупкой, независимо от налогового периода, в котором они были понесены.

При реализации имущества, находящегося в общей долевой либо общей совместной собственности, размер имущественного налогового вычета (1 млн. руб.), распределяется между совладельцами этого имущества пропорционально их доле либо по договоренности между ними (в случае реализации имущества, находящегося в общей совместной собственности).